Investoři, kteří se pohybují na trzích kratší dobu, jsou svědky adrenalinového výletu do minulosti a na vlastní kůži prožívají to, co za sebou mají ti zkušenější například z průběhu finanční krize nebo po prasknutí internetové bubliny na počátku tisíciletí. Jediným rozdílem mezi současností a historií je rychlost, se kterou vše probíhá. A ta je závratná! Máme za sebou několik dní, kdy se jednodenní pokles blížil, nebo překonal deset procent. Korekce směrem vzhůru se sice konají, ale růst nevydrží. Jsme svědky pouze krátkodobé stabilizace, kterou střídají další poklesy. Co v takové chvíli dělat, nebo nedělat?

Rozjeďte naplno váš investiční byznys s BT INVEST

Radíte klientům s investicemi? V Broker Trustu jsme vyvinuli platformu BT Invest. Do rukou dostanete chytrého pomocníka, se kterým sjednáte investice od akcií přes fondy až po komodity. Na schůzku si snadno připravíte přehledné podklady a prezentací zaujmete i náročné klienty. Budete mít také neustálý přehled o vývoji na trzích a k dispozici čerstvé analýzy našich odborníků. A navíc ušetříte čas s administrativou. Aby vše odpovídalo platné legislativě, pohlídá BT Invest za vás. To už stojí za zkoušku, ne?

Nenechte se ovlivňovat emocemi. Akcie se nalézají po celém desetiletí téměř nepřetržitého růstu v bodě, kdy zpravidla přicházejí i výraznější korekce jižním směrem. Současná situace se jim ale vymyká. Probíhá test toho, jak pevné mají investoři nervy. A to obzvlášť v době, kdy obchod uděláte přes aplikaci na pár dotyků obrazovky mobilního telefonu, což může svádět k impulsivnímu rozhodování. A tady se dostáváme k první, pro mnohé draze vykoupené, zkušenosti. Emoce a ukvapená rozhodnutí do investování nepatří. Tehdy investor s velkou pravděpodobností učiní obchod v tu v nejméně vhodnou chvíli. Vyprávět by mohly třeba ti, co takto ve špatnou chvíli nakoupili akcie automobilky Tesla, která během dvou měsíců předvedla ukázkový obrat – nejprve prudký růst z hodnot okolo 400 dolarů k 900 dolarů a pak strmý pád pod výchozí hodnotu. Ten, koho přemohla chamtivost a euforie a naskakoval už do rozjetého vlaku, svého unáhleného rozhodnutí těžce lituje. I to dovedou emocemi ovlivněná rozhodnutí, které vedou k tomu, že draze nakoupíte a levně prodáte.

Informace 24/7

Dost

možná byli mezi takovými nešťastníky i ti, kteří neustále sledovali na

monitorech a obrazovkách vývoj kurzů a při bezesných nocích počítali, kolik ten

den prodělali. Kdo chce, může dnes konzumovat v podstatě nepřetržitý informační

tok z celého světa. A víte co? Pokud nejste vyloženě trader, tedy obchodník,

který chce vydělávat na krátkodobých výkyvech, ale spíše dlouhodobý investor,

tak dost často uděláte nejlépe, když nebude dělat na základě instantních

informací nic a budete se držet svého investičního horizontu.

Uklidnit

vás může skutečnost, že v historii nejsou třicetiprocentní propady trhů ničím

výjimečným. Od roku 1928 k nim došlo, včetně aktuálního případu, hned

desetkrát a burzy se z nich po několika letech, po které nabízely

obchodníkům podstatné slevy, vždy vymanily a ceny akcií následně pokračovaly

směrem vzhůru.

Chovejte se jako v obchodě

Není

důvod, abychom se na burze chovali jinak než při běžném nákupu v obchodě.

Nakupovat cokoli poté, co v poslední době posílí (zdraží) o desítky procent,

nedává příliš smysl. Naopak, když vám trh nabídne slevu, pak zvažujte nákup,

pokud se tedy jedná o kvalitní zboží.

Nablýskaná

značka ještě nemusí znamenat kvalitu, a pokud opravdu chcete osud části svých

úspor spojit s akciemi dané firmy, měli byste si skutečně ověřit, že její

hospodaření je alespoň na základě veřejně dostupných údajů životaschopné. Dnes

přeci také v obchodě často studujeme složení výrobků, abychom si nekoupili něco

nezdravého.

Připravte se na propady

Investoři

si po tučném desetiletí musí opět zvykat na to, že hodnoty akcií silně

kolísají. Chtějí-li svá portfolia před propady alespoň částečně chránit, musí

diverzifikovat. Tedy rozložit své finance mezi více aktiv, která se v případě

podobných otřesů nevydávají stejným směrem. Hodnota portfolií, která obsahují

akcie, dluhopisy a případně zlato, poklesla za poslední kritický měsíc mnohem

méně než pouze ta akciová.

Vsadit

vše na jednu kartu se může pohádkově vyplatit, nebo také brutálním způsobem

prodražit. Nejsem příliš příznivcem variant „buď, anebo“, a proto doporučuji

investice rozložit mezi více titulů a typů aktiv. Alternativou je vložit část

peněz do některého ze spravovaných podílových fondů. Ty mají své investice

zpravidla rozloženy mezi desítky až stovky akcií či dluhopisů a dalších aktiv,

a když některé z nich začnou klesat, portfolio fondu jako celek to tolik

neohrozí.

Rozhodnou makroekonomická data

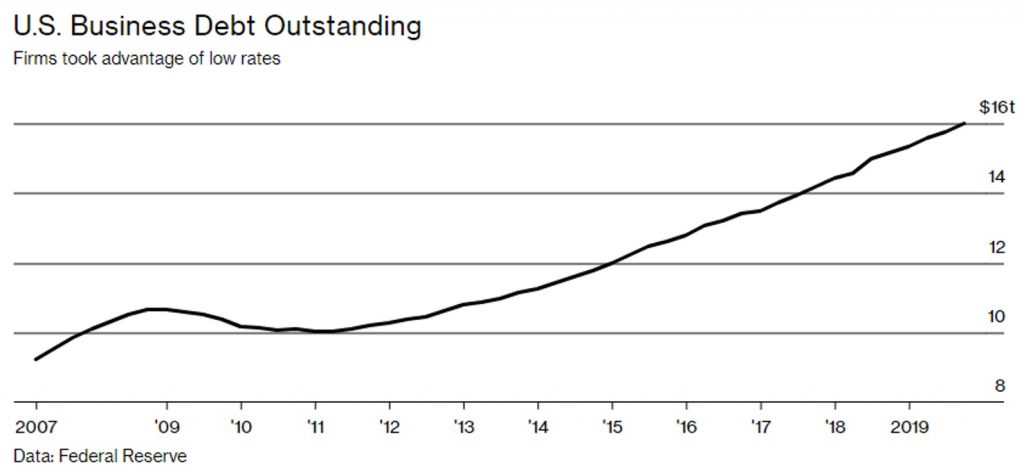

Chcete-li vyhlídku na další „investiční“ dny a možná měsíce, tak vývoj bude záležet na makroekonomických datech, která začnou přicházet z jednotlivých států a ukáží nám, jak moc pandemie koronaviru poškodila hlavní světové ekonomiky. Nemyslím si, že budou tato čísla úplně příznivá. Nepopiratelným faktem totiž je, že část světové produkce bude epidemií koronaviru ovlivněna. Mimo jiné proto, že onemocnění zastavilo provoz některých čínských manufaktur, což zadrhlo globální dodavatelský řetězec. Provoz zavřely také mnohé podniky v Evropě, v USA a jinde. Nepochybně dojde k poklesu ziskovosti globálních firem a také k následným problémům na trhu práce. Ekonomiky nutně výrazně zpomalí a podle mého názoru se nevyhnou recesi. Ta přinese silné ochlazení na trhu práce a v korporátní sféře bude problémem zadluženost firem, která se za poslední roky, díky super nízkým úrokovým sazbám, vyšplhala až k nebesům.

1) Pravidelné investice: Tady se neděje

vůbec nic. V mém portfoliu je osm fondů, z nichž čtyři (vesměs akciové) jsem v

předtuše recese začal nakupovat prakticky přesně před dvanácti měsíci. Mým

horizontem je rok 2028, kdy budu odcházet do penze a to, co se děje nyní, mě

celkem nezajímá, jen se toho chystám využít. Nakonec, stejně bych ty peníze,

které tam měsíčně posílám, utratil za… Celkový

pokles hodnoty portfolia od počátku roku je kolem patnácti procent, což je ve

srovnání s indexy dobrá práce. Diverzifikace holt stále platí a pracuje dobře.

Po odeznění případné recese buď zvýším částky dosud investované

v akciových fondech, nebo do portfolia další akciové fondy přidám.

2) Jednorázové investice: Tady jsem

opatrný. Nemyslím si, že by současný propad byl již u svého dna. Věřím v

příchod recese a tím pádem skutečně výrazného ekonomického zpomalení. Dna dvou

předchozích medvědích trhů byla poblíže P/E 13. Nyní jsme stále poměrově vysoko

a uvedená hodnota by se měla pro index SP500 pohybovat někde u mety 2000-2100

bodů. Prvním znakem zlepšení situace by mohla být stagnace počtu nakažených. Ta

je ovšem zřejmě v nedohlednu, mimo Čínu počet nemocných zatím stále

narůstá.

Existují

ale jednotlivé tituly, které začínám již do svého portfolia opatrně nakupovat.

A to třeba na naší burze, která za uplynulých deset let spíše stagnovala,

zatímco zbytek světa raketově rostl často i o stovky procent. I v USA jsou

společnosti, kam se dívám a opatrně nakupuji, na druhé straně: pro nezkušeného

investora s nedostatkem cashe to prozatím nedoporučuji.